Le Haut Conseil de stabilité financière impose de nouvelles règles à partir de janvier 2022, ce qui va durcir l’accès au prêt immobilier. Découvrez maintenant pourquoi il devient plus que nécessaire de bien préparer votre projet immobilier en amont.

Les nouvelles réglementations imposées à partir de janvier 2022 au crédit immobilier

Le Haut Conseil de stabilité financière (HCSF) est l’instance qui encadre le financement en France, c’est elle qui recommande aux banques ainsi qu’aux emprunteurs de limiter le risque de crédit. Reconduites de manière régulière, ces dispositions deviendront juridiquement contraignantes en 2022. Voyons quelles règles vont changer.

Le taux d’effort :

Le taux d’effort (anciennement taux d’endettement) sera de 35 % maximum. Ce qui signifie que les remboursements de prêts ne pourront pas dépasser 35 % des revenus des emprunteurs, assurance décès-invalidité incluse.

La durée :

La durée maximum du prêt sera plafonnée à 25 ans. Délai qui peut être rallongé à 27 ans dans le cadre d’achat de logements neufs ou dans le cadre de réalisation de rénovations importantes.

Investissements locatifs :

Pour les investissements locatifs : la méthode de calcul diffère de celle appliquée actuellement. Toutes les charges seront maintenant prises en compte dans le calcul du taux d’endettement des investisseurs en locatif. Auparavant les banques appliquaient un calcul différentiel, ce qui était plus favorable pour le client.

Néanmoins les banques bénéficieront d’un droit de dérogation allant jusqu’à 20% de leurs dossiers de financement pour les résidences principales (dont 85 % pour la primo-accession) par trimestre. Il sera ainsi possible de souscrire des crédits sur 30 ans ou bénéficier d’un taux d’effort supérieur à 35 %.

À condition de réussir à convaincre les banques. Pour cela, faites confiance à votre courtier Socopi qui appuiera votre dossier !

Quelle évolution des taux d’intérêts est attendue ?

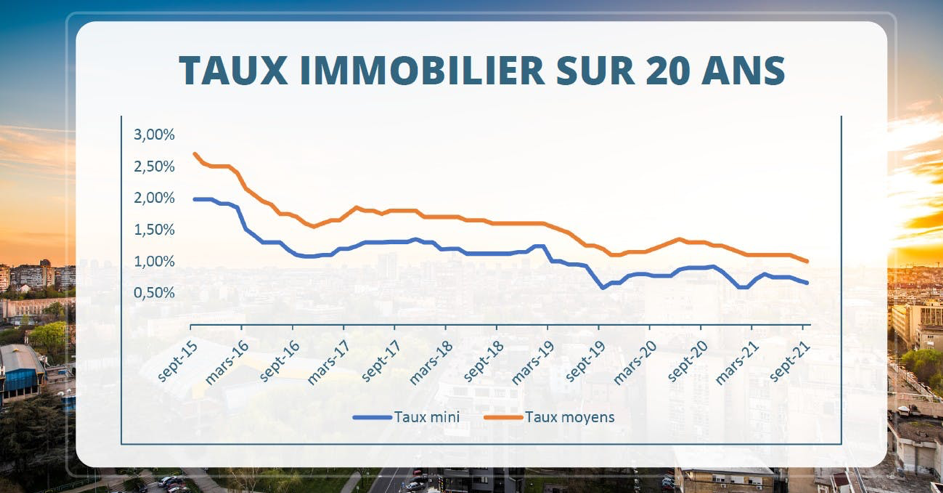

Les taux n’ont jamais été aussi bas qu’aujourd’hui. Comptez un taux moyen de 1% pour un prêt sur 20 ans (voir selon profil d’acheteur), certains prêts peuvent descendre la barre des 1% en fonction de leur durée. En moyenne, par rapport à l’année 2015, la mensualité d’un acheteur pourrait être inférieure de 15%, pour le même montant emprunté.

En termes de perspective, aucune réelle augmentation des taux ne semble être prévue à 2022. Les banques souhaitent rester sur la même dynamique que 2021.

Emprunter sans apport ?

La demande d’apport devient quasiment obligatoire en 2021. En effet 10% du prix de la valeur du bien immobilier peut vous être demandé. Cependant en fonction de votre profil certaines banques peuvent être plus conciliantes et vous accorder un prêt sans apport.

Quels conseils pour obtenir son prêt immobilier en 2022 ?

Le meilleur conseil que nous pouvons vous donner est de bien préparer votre dossier en amont. Pour cela contactez votre courtier en prêt immobilier, il vous apportera un réel accompagnement dans la réussite de votre projet immobilier et vous divulguera les conseils dont vous avez besoin !

Primo-accédant : 3 conseils pour réussir son premier achat immobilier.

Socopi recrute !